特朗普怂了,美股又能 “KTV” 了?

舞完了大棒的特朗普,先是来一个90天的休止符,接着这两天突然跟“换魂”了一样,开始对包括中国在内的国家频频示好,市场原本预期平均税率都要到20%上下,现在似乎川普温和之后,觉得最终关税税率可能也就是5-10%之间。

这种情况下,市场从Risk-off模式又重新进入了Risk-on模式,但这一波特朗普政府的神操作之后,美股市场会一笑泯恩仇,接着4月2日解放日之前的节奏继续“蹦迪”吗?

4月2日之前 vs之后,

到底什么变了?

在特朗普这波难得一见的“抽象”操作中,从叙事角度,最大的变化恐怕就是“美国例外论”信仰了。在全球资金超配美国资产的过程中,除了美国作为成熟市场,稳定的股东回报和理性的资本配置之外,一个很大的原因,相信美元资产持续向上。

但这次特朗普的极限操作,让市场意识到了,疫情以来美国的繁荣主要是联邦政府的加杠杆,现在这个杠杆在美国国债收益率高企的情况下,继续加杠杆已经很困难了。

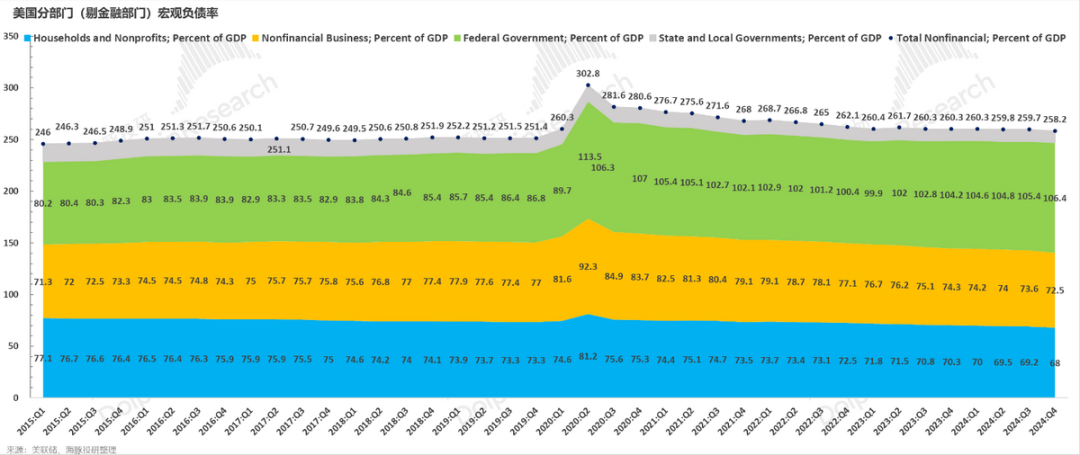

从美国的宏观杠杆率变化可以看出:

a. 美国经济总体的杠杆率目前仍然有258%,比疫情前的251%(2019年四季度)还高出7个百分点;

b. 但分部门来看,杠杆是集中给到了联邦政府,企业和居民的杠杆率全都下降了,其中企业降低了4.5个百分点,居民降低了5个百分点以上。

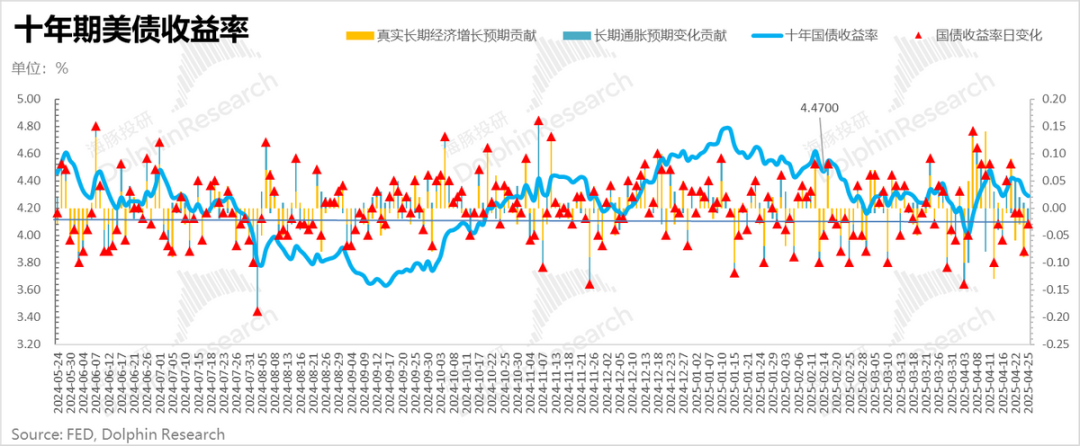

当下,政府杠杆已经加不动了。这种情况下,理想应该是企业和居民部门接过加杠杆的接力棒,经济才能继续繁荣下去。但目前十年期国债收益率4%以上高位盘旋,居民部门肯定不愿意在这么高的位置去加杠杆置办地产等长期资产,企业在2020年零利率的时候已经备足了杠杆,加杠杆动力不足。

政府作为支出部门的角度,无论是民主党还是共和党无论是谁上台,下一个四年面临的选择其实都是重塑美国政府的财政纪录。

当前美国经济情况较好,民主党的解药是加税,但共和党在经济美好时期,仍对内强调简政放权+减税,那要重塑财政纪律,它只能从各个地方找补,无论是关税,还是所谓的对境外美债持有者征收实质上的资本流通税,一定程度上都是内部经济问题的外化。

“美国例外论”信仰坍塌?

即使不坍塌,基础也已经动摇了

而美股疫情以来的长牛,美国基本面优越+美元强势下,外资不断流入,赚取的是股票市场+外汇市场双重收益的过程。但这个问题跟变量,还是美国经济在政府加杠杆的过程中,基本面持续强劲。

特朗普这波关税的操作,在海豚君看来,短期释放的最明确的信号,其实是政府的杠杆加不下去了。国债市场通过收益率持续居高不下,也在倒逼联邦政府重塑财政纪律。

a. 政府去杠杆,下一个加杠杆的是谁?

但财政纪律的重塑,其实就是政府“去杠杆”的过程,在没有其他部门接力杠杆的情况下,中间如果没有AI带来产业革命对生产力的对冲,那么去杠杆大概率会对美国当前经济的局面造成压力。

b. 这轮关税什么不一样?资本品加税动摇企业资本开支预期

另外一个比较本质性的变化是,相比上一轮关税战上的终端需求品加税,这一轮因为对中国145%高关税的普适性,中国的出口结构中更多是资本投入的要素品,加关税会影响企业的资本开支预期,以及进度,从而对美国经济造成负面影响。

这一点,海豚君在特斯拉的财报电话会中已经看到迹象:“关税影响了我们的资本支出进度,这听起来有些违反直觉(因为制造业回流了,对美国国内的资本开支增加才是),实际上因为为了本土建制造或扩产线,我们必须从外部引进设备,因为美国的产能并不充足。在当前的贸易环境下,这些设备的引进受到限制。当前从中国引进设备成本受关税影响,预计今年资本支出(CapEx)超 100 亿美元,仍在评估进一步措施。”

这段话表达的意思已经很明显,即使是制造业回流,第一步搭建产线,同样是需要中国的设备才能把产线搭的起来,而目前的关税水平,已经导致这一步都无法走,中美关税谈判拉长,企业承诺的对美投资额,也都是无法落地的口头承诺而已,无法形成实质性投资。

这里海豚君看到一个美国专家的访谈,说得也非常有意思,这个是说的建筑行业:

“设想一下你是美国的一位地产开发商,实际情况是:你建房所用的家电、管道、瓷砖等等,几乎所有东西都依赖中国产品。你去Home Depot看看,70%-80%的货架上都是中国制造。

现在,有哪个理智的人会在这种情况下开始一个新项目?你根本不知道你需要的材料价格是多少,甚至不知道它们能不能按时送到。如果管道延迟一周到货,那整个项目就会崩溃——水管工来不了,石膏板工期也得推迟,这套工序本来就是一个精密协作系统。

这种供应链错位我们在疫情期间见过,整个经济花了一年才重新恢复。这一次,冲击不会更轻。”

海豚君会持续关注马上到来的巨头财报周中,美股互联网巨头们会如何在这种高度不确定的环境中来调控资本开支,以及规划资本开支的节奏。

在海豚君看来,(a—b)会在特朗普关税政策谈判稳定下来之后,持续而长期影响美股的投资逻辑,从而对美股的修复力度形成上行压力。

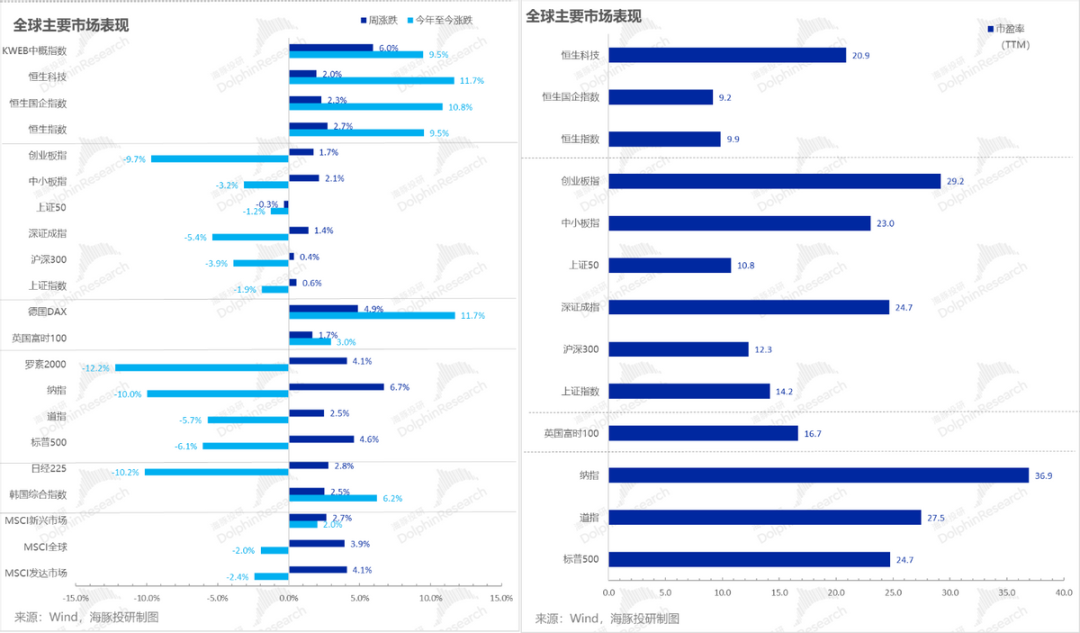

而同时另外一个不得不提的地方是,除了关税的扰乱之外,美股高估值的另外一个部分是AI技术上的绝对领先和统治地位带来的高估值,如果中国能够逐步跟上,挤压这个行业的高毛利属性,也会杀掉美股科技股的一部分估值溢价。在这个问题上,可以持续关注包括Deepseek、ChatGPT等国内外一众AI玩家在AI迭代上是否有新的进展。

如何看待这轮美股的反弹?

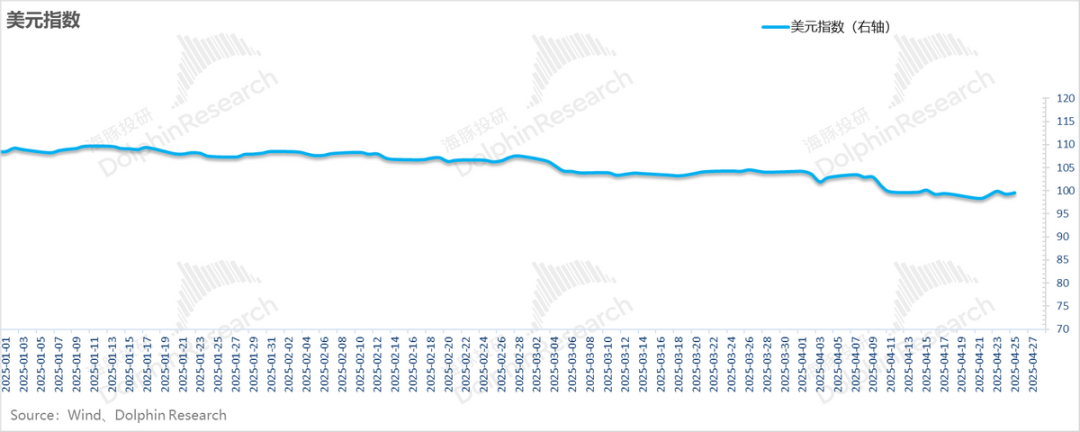

带着以上这些考虑再来理解美元指数的下跌:在这一轮美元指数的下跌过程中,美国当期经济基本面并未发生太大变化,变化的是对a未来经济的预期,以及b.资金对政策不确定的恐惧。

因为恐惧,非美资金在逐步逃离美股市场。但随着特朗普口吻逐步变得温和,资金对政策的不确定在逐步打消,美元短期是有希望企稳,留在美股的非美资金至少不会持续承受汇率损失了。

但是不是美股后面又能接着蹦迪了?海豚君的答案是否定的。而原因也是海豚君所说的以上两点,过去几年的美国例外论带来美元资产的持续拔估值。

但随着例外论的裂缝,在国别资产估值溢价已然明显的情况下,进一步拔估值其实比较困难,也就是说美股后面要出跨市场的Alpha,其实要靠持续出色的EPS。

但基本面上,如果后续的美国进入去杠杆的过程+关税带来资本开支投资节奏的不确定性,美国资产EPS持续Beat的希望并不算大,因此海豚君认为2025年大概率是美股资产投资收益转向平庸的一年。

但EPS的演进不是一夜之间的,而是要通过美国经济的演进去持续跟踪和确认的,因此美股收益变平庸也是一个市场需要不断验证和确认的过程。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP