关税阴影下,苹果与亚马逊谁更“扛打”?

作者|李京亚

邮箱|lijingya@pingwest.com

自特朗普宣布潜在的新关税政策以来,美国科技 " 七巨头 "(M7,即苹果、微软、亚马逊、Alphabet(谷歌)、Meta、英伟达及特斯拉)在全球资本市场普遍承压的背景下,股价开始经历不同程度的下滑。5 月 2 日凌晨,被认为在 M7 中最易受关税冲击的苹果与亚马逊,同步发布了今年第一季度财报,迅速成为市场焦点。

两家公司都交出了超出市场预期的业绩答卷,但也都不约而同地给出了带有不确定性的未来指引。然而,市场对于它们在潜在关税环境下所展现出的应对能力,评价却出现了明显的分化。

1

业绩均超预期,股价双双下跌

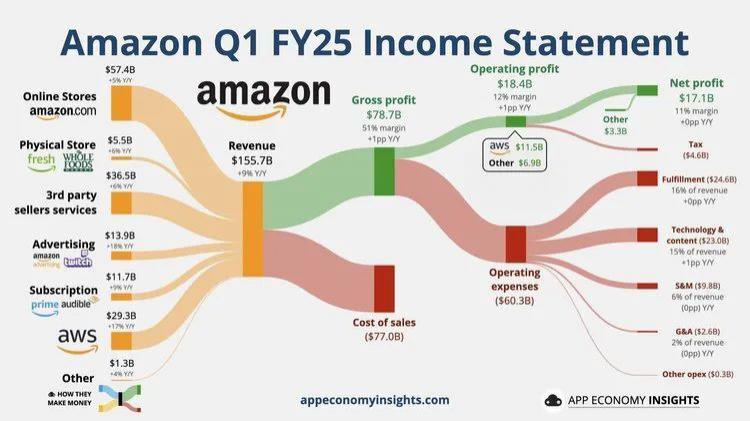

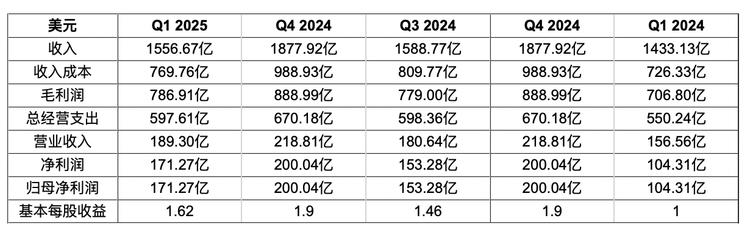

亚马逊第一季度净利润猛增至 104.3 亿美元,折合每股收益 0.98 美元,远超 0.83 美元的市场预期,同比增幅高达 226%;其营业收入达到 1433.13 亿美元,同比增长 13%,符合市场预期的 1425 亿美元;毛利率为 47.3%,净利率升至 7.3%,创下新高。

具体业务方面,亚马逊广告业务表现尤为亮眼,营收达 118 亿美元,同比增长 24%,超出了 117.1 亿美元的市场预期。与零售、AWS 云服务及订阅服务相比,亚马逊的广告业务增速遥遥领先,成为维持其增长势头的关键动力。目前,亚马逊广告业务在三大数字广告平台中增长最快,持续蚕食着谷歌的市场份额。未来这项业务的收入增长空间依然广阔,甚至有潜力与 Meta 比肩。

尽管交出了超出华尔街预期的财报,亚马逊股价在盘后交易中仍下跌约 2%。分析师普遍将其归因于其云服务 AWS 增长的相对 " 疲软 "。AWS 一季度营收为 251.6 亿美元,同比增长 17%,略低于 254 亿美元的市场预期,且增长率连续放缓。但华尔街普遍认为该业务基本面 " 问题不大 ",因为 AWS 的运营利润率达到 38%,远超过去年同期的 30%,显示出健康的盈利能力。

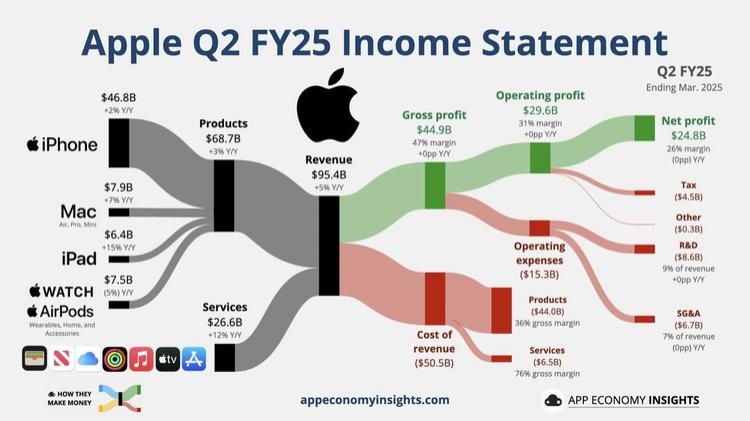

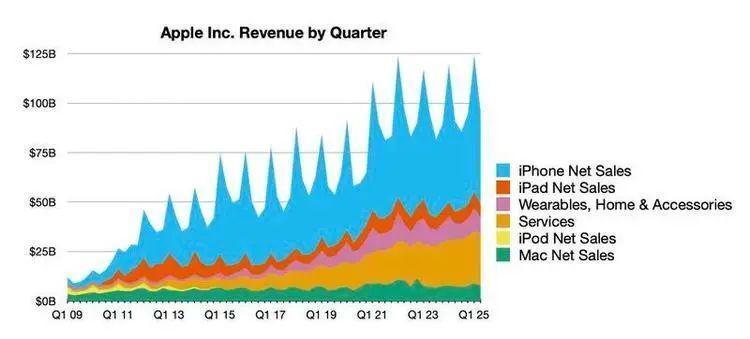

再来看苹果,其第一季度整体表现稳健,营收和利润都略好于预期。总体营收为 907.5 亿美元,同比虽下降 4%,但仍略好于市场预期的 903.3 亿美元;每股盈利为 1.53 美元,略高于预期的 1.50 美元;净利润达到 236.4 亿美元,同比下降约 2.2%,亦略高于市场预期的 231.7 亿美元。苹果的毛利率维持在 46.6% 的高位,净利率为 26%,较上一季度有所下滑。

从苹果的关键业务数据来看,除可穿戴设备业务营收下滑外,其他业务均实现增长。其软件服务业务营收为 238.7 亿美元,创下历史新高,但 14.2% 的同比增速低于分析师预期的 241 亿美元。这一表现,加上首席执行官蒂姆 · 库克对未来相对谨慎的表态——他关于 " 基于当前的全球关税政策,我们预计这将对(六月)季度带来约 9 亿美元的成本损失 " 的言论被各大媒体和券商广泛报道,直接导致苹果股价在盘后下跌超过 4%。

亚马逊与苹果的业绩均优于预期,股价却双双下跌。部分原因在于其原本就面临估值偏高的质疑,而在当前关税阴影下,市场似乎更急于对这两家巨头进行重新估值。

1

生存韧性的考验

头部投资研究机构晨星(Morningstar, Inc)的全球科技股权研究总监 Eric Compton 日前指出,关税对科技行业的影响呈现差异:硬件受冲击最大,半导体次之,软件相对较好。对于 M7 公司,Eric Compton 认为,苹果、亚马逊受到关税政策的影响最大。苹果的供应链主要集中在中国大陆、中国台湾等地区,而 Compton 估计,亚马逊约有 60% 的商品成本来自进口,其中约 30% 源自中国。

晨星的分析代表了市场对苹果和亚马逊面临挑战的典型担忧。面对潜在的关税冲击,两位 CEO 都在财报电话会议上试图掌握话语权,回应市场关切,但收效各异。

对于商品成本高度依赖进口的问题,若关税长期化,亚马逊将面临降本和供应链重组的艰巨任务。亚马逊 CEO 安迪 · 贾西表示,虽然最终关税水平和实施时间尚不明朗,但亚马逊有能力应对。他指出,目前并未观察到需求下滑,部分品类甚至出现因囤货而产生的抢购现象,零售商品价格也未出现明显上涨。他承认,依赖中国供应链的商品价格涨幅可能更大,但这尚未明显显现。其 CFO 也补充强调了亚马逊运营利润率的提升空间及广告业务的广阔前景。

作为 CEO,贾西深知,核心零售业务的稳定是证明亚马逊能够抵御关税威胁的关键。本季度,亚马逊零售营收为 890.9 亿美元,基本符合 894 亿美元的预期。为此,他进一步阐述:亚马逊品类繁多,消费者总有替代选择;同时,在动荡时期,亚马逊是消费者更倾向于依赖和信任的品牌。他还提醒道,人们有时会忽略亚马逊销售商品的广泛性," 我们的销售重点并不主要集中在平均售价很高的商品 …… 在第一季度,我们的日常必需品类别的增长速度是其他业务的两倍以上,占美国亚马逊销售总量的三分之一 …… 亚马逊依然是美国最大的生鲜提供商之一 …… 很多人会在亚马逊上购买他们的日常必需品。"

图注:亚马逊财务数据及历史表现

贾西的潜台词是,美国是农业生产大国,关税对农产品等必需品影响有限,因此对亚马逊核心零售业务的冲击也是可控的。从这套逻辑来看,贾西的解释在一定程度上安抚了投资者。尽管亚马逊给出的下季度营收指引区间较大(预计销售额在 1440 亿至 1490 亿美元之间,同比增长 7% 至 11%,中间值低于市场预期的 1461 亿美元),且利润指引下限较低,显示出较强的不确定性,但其股价跌幅在财报会议期间有所收窄。

这不仅得益于其核心零售业务在关税压力下展现的韧性,也与其第二增长引擎 AWS 的高利润率有关。虽然本季度 AWS 营收增速放缓至 17%,低于市场预期,但其运营利润率达到了 38% 的高点。市场细察了财报细节,总体反馈相对积极。

相比之下,苹果被认为受关税影响更严重,主要担忧在于关税可能推高 iPhone 成本,进而影响利润率和销量。数据显示,关税不确定性已导致苹果股价今年以来下跌约 15%。一直以来,iPhone 都是苹果硬件业务的核心驱动力。不过,近期有消息称 iPhone 等产品或可暂时豁免高额关税,这让苹果得以喘息。并且,仅从本季财报表面看,苹果与关税风险相关的硬件业务整体销售表现尚可。

因此,蒂姆 · 库克也试图强调苹果的抗风险能力。他在电话会议上表示,回顾三月季度,并未观察到关税影响导致用户需求大幅提前的明显证据,渠道库存变化也不大,尽管为了预防确实建立了一部分库存。然而,相比这些积极表态,市场更关注库克关于关税影响的负面预测—— " 预计关税将在(财年)三季度造成成本增长 9 亿美元。" 市场的担忧还集中在占总收入 54% 的 iPhone 营收同比下降 10%,以及作为生态核心的服务业务增速放缓上。

图注:苹果财务数据及历史表现

分析指出,若仅考虑当前影响,苹果毛利率尚能维持在 46.6% 左右,但若未来关税大幅提升,苹果将立刻面临毛利率急剧下滑的风险。苹果近年创新势头放缓,加之其生态核心的服务业务增速放缓,早已不再是典型的高增长公司。这些因素,叠加苹果在寻找第二增长曲线方面的困境(被寄予厚望的可穿戴 /VR/MR 业务发展不及预期),以及关税对未来 AI 应用可能产生的深远影响,导致苹果股价在盘后持续下跌超过 4%。顶级投行分析师开始用 " 增长乏力 " 来形容当下的苹果。

苹果财报中的其他数据也印证了这些担忧。本季度,iPhone 虽保住了全球第二的位置,但在关键的中国市场,排名却下滑至第五。尽管苹果首席财务官 Luca Maestri 强调供应链多元化(如印度生产 iPhone,越南生产其他设备)以安抚投资者,但现实是,仍有相当比例的 iPhone 需从中国进口,且目前部分苹果产品仍受现有对华关税政策的影响。早在上一财季(2024 财年第一财季),苹果大中华区营收同比已下降 13%,当时库克将其部分归因于尚未在华推出 Apple Intelligence。如今看来,这个问题依旧悬而未决,苹果也尚未拥有自研的大语言模型。

这一点尤其值得关注。在大模型时代,苹果选择成为 AI 资源的使用者而非基础构建者。目前来看,这一策略不仅未能提振其市场价值,反而可能加剧了其在华 iPhone 销量的下滑。未来,关税对苹果 AI 应用的影响可能更为显著。这家科技巨头后续面临诸多隐患。反观选择成为 AI 基础设施提供者的亚马逊,其 AWS 的 AI 业务在本季度保持了三位数增长,AI 预计将进一步赋能亚马逊的广告业务,构成其未来增长的重要支撑。

面对严峻的关税挑战,苹果和亚马逊都试图展现其 " 带着问题前行 " 的生存韧性。但相比苹果,投资者似乎对电商巨头亚马逊度过不确定时期的韧性给予了更高认可。尽管亚马逊(因其对供应链和消费者支出的高度依赖)面临的不确定性甚至可能更高,且更易受到关税等多种因素的中短期干扰,亚马逊自身也承认这些因素可能随时改变其业绩指引,但其市场表现相对优于苹果。

这主要可归因于:亚马逊受关税冲击最直接、对经济最敏感的核心零售业务,在本季度经受住了考验。这正是当前市场重新评估亚马逊时最为看重的指标。而苹果在这方面未能给出同样令人信服的表现。由此可见,在当前环境下,支柱业务的韧性成为了决定巨头核心竞争力的关键。