美国的几条道路

本文来自微信公众号:培风客 (ID:peifengke),作者:Odysseus,原文标题:《几条道路》,头图来自:视觉中国

之前说过,Trump 的经济政策团队有两拨人,一拨是纳瓦罗、莱特希泽这种思路(莱特希泽的助手是这次的美国贸易代表);一拨是贝森特、Lutnick 和凯文哈塞特这一拨。

这两拨人对关税的看法是迥异的,纳瓦罗和莱特希泽认为关税是一种国家安全相关的东西,关税是不可谈判的,总要有一些关税来保证美国的国家安全。而 Lutnick、贝森特、哈塞特包括马斯克都认为关税更像是一种谈判工具。

首先我想先说一个小故事,但我觉得很重要,研究政策的时候千万不要看逻辑,谁站在台上都有逻辑,关键是谁上台。政策永远是可以突变的,这事情就是没有道理的,道理都是讲给群众听的,但谁上台往往不由群众决定,尤其在我们今天这个处境。

Trump 到底更相信谁,哪一方的政治力量短期更加不可放弃才是关键。这里我想多说一句,无论你在企业、政府、还是混社会,拥有一群不管你说什么都跟着你干的同事或者兄弟,比讲道理重要多了。

这几天发生的事情很简单,纳瓦罗逐渐被边缘化,而贝森特回到了政策的核心圈。这周末发生的所有事情都证明了这一点:

Lutnick 之前说的 " 我为什么要对我不生产且不想生产的东西加关税 " 慢慢实现;

贝森特确认会主导后面的美国与各国的关税谈判。

这里我们稍微说一下这两方对于贸易谈判的看法,这应该是这个世界上最不同的两个看法了:

按照贝森特和 Lutnick 之前的说法,他们支持强美元,以及认为加关税是为了和伙伴谈判让他们降低关税。简单来说:强美元 + 零关税努力。

按照纳瓦罗和之前莱特希泽的看法,包括 Miran,他们支持弱美元,认为关税就是关税,是安全的保证。简单来说:弱美元 + 零逆差努力。

可以说,对于经济还暂时不说,这两个说法对于金融市场来说,简直是天堂和地狱的区别。如果最后是零关税,那么等于是世界各个政府开始减税 .... 这其实对于居民和企业部门是一个利好。如果最后是零逆差,那么之前说过,金融市场的流量要少掉一大截。强美元意味着美国追求贸易顺差,也有助于金融市场的稳定,弱美元完全相反。

我们现在知道,特朗普显然知道了纳瓦罗的狂想有多么吓人,也知道自己要靠一己之力逆转 40 年的制造业衰落和金融业的崛起面对多少的阻力。所以毫无疑问,他从完全追求弱美元 + 零逆差努力撞南墙,往另一个方向努力。

方向问题不大,但问题是,他会走多远?

第一个问题是,特朗普这届政府对于美元的看法有没有改变,这可能是最关键的问题了。汇率对于一个国家的金融市场稳定重要性毋庸置疑 ... 贝森特一直支持强美元,但他主导谈判后,美元却一直走弱,这种谈判不可能密不透风。那么美元的走弱到底是金融市场扰动所致,还是也包含了一些优势信息?这个问题我觉得本周可能就知道了,也是我心目中最值得看的问题。

如果贝森特能执行他自己说的强美元的诉求,那么这意味着纳瓦罗可能真的输得很惨,包括那位贸易代表,在听证会被 Trump 被刺,从他的表现我觉得他真的已经不在核心圈了。

如果贝森特放下自己的诉求,在和包括日本的谈判中实现的是弱美元,那就说明 Trump 并没有完全放弃 MAGA(" 让美国再次伟大 "Make America Great Again 的简称)的诉求。

这里我又想多说一句,如果 Trump 是个成熟的政治家,他不会放弃 MAGA,但这个人确实不是一个成熟的政治家。

第二个问题是,关税肯定不会和之前那么高,但零逆差的坚持到底会做到什么地步,贝森特说这个谈判要因地制宜,和不同人要谈一个不同的做法。(这其实是一个非常有趣的策略,因为此时合理的策略是给一个样本让大家的预期稳定,但这并不是贝森特在这届政府第一次提出奇怪的策略,我总感觉这里面有一些有趣的事情)

另外周末这个关税豁免,其实也是一个有趣的事情,之前我解释了 Trump 那套 Art of Deal 有一个前提是对方想和他谈判。如果对方根本不想谈,那就没有 Art 也不会有 Deal。

但我这里必须跳到另一个不同但相干的事情,在 4 月 2 日之前,大家预期的是,今年六月一堆债务到期,但联储有机会在那时候降息,4-5 月进行的关税和支出谈判可以让之后美国债务重新扩张,无非担心 DOGE 降低支出,以及联储担心通胀是持续的不能六月降息。

而 DOGE 取得的成果不多,鲍威尔在 3 月支持了贝森特对于关税影响可能是暂时的看法。让所有人松了一口气。

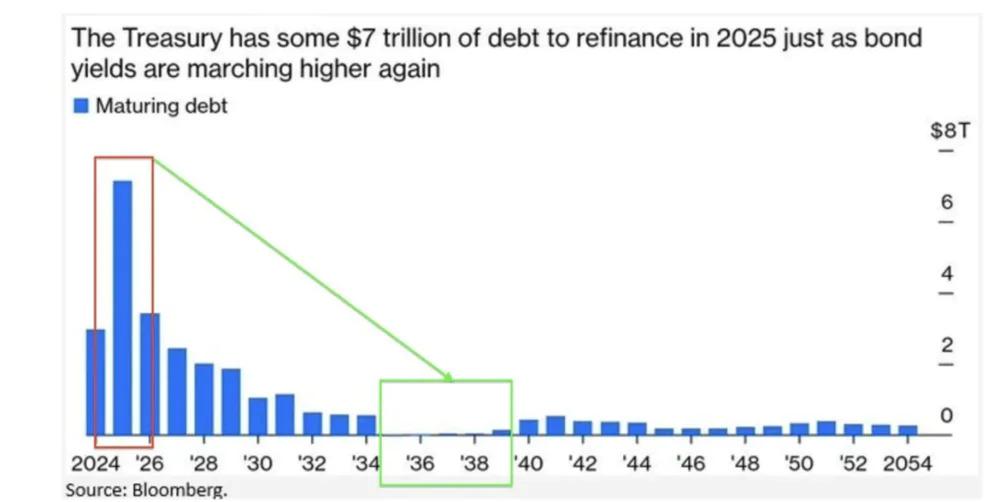

但这个关税改变了一切,联储能否六月份降息变成难题,而耶伦之前埋下的债务高墙就在两个月后:

所以 Trump 改向贝森特还有一点在于,他发现了关税会影响债务,而债务会影响一切。

如果不能让联储觉得关税是暂时的,联储说了他要看到关税带来的价格影响后再降息,而如果弱美元 + 零逆差对于美债的冲击又显然存在。那么 Trump 的关税政策必须转向的同时,理想情况下还最好迅速转向。因为比方说 Trump 暂停九十天关税,那联储可能还是要等你九十天后的关税结论,才知道关税对价格的影响,那降息在那种悲观的关税预期下没有可能在六月份就发生。

所以本来 Trump 想的可能是,四月他加了关税,大家都会找他谈判,从他给大家设置的谈判时间来看,他真的非常乐观,他 2 号加关税 9 号就要征收,全世界就算只有一半的国家和他谈判,7 天他要谈判 100 个国家 ..... 这已经算劳模了。但现在问题是,美国从中国进口的东西数量并不少,而他现在对中国的关税是 145%.... 在这个数字下,你很难让联储说通胀预期是稳定的。

所以这周末我觉得美国想出了一个很有趣的办法就是豁免,因为按照他们自己的说法,他们和中国私下接触过,希望中国不要报复,然后得到了三次报复,那基本假设肯定是暂时没法谈,所以豁免就是一个很好的下台阶办法。

MAGA 看到的是中国被加了 145% 的关税很开心,而如果通涨太多联储没法降息,那就豁免一点自己不生产也不想生产的东西。至于中国肯定不会因为你豁免就豁免,但问题不大,中国不豁免反而降低了美国的需求和通胀 .... 更有利于联储的行动。

同时联储也说了,他们看到了金融市场的风险,也有意去保护。联储除了 Dual Mandate 之外,也有责任保卫金融市场风险,我觉得他们在目前的经济下是没法降息的,但如果金融市场波动太大,他们还是会救助,但我觉得他们的门槛是比较高的。而且这个问题和关税是有关的。

如果关税很严格,美债的买盘永久性少了一些,滞胀的风险大了一点,那美债价格本来就是应该跌一点的,那联储在一个过早的位置去救助,可能也并非他们所想。如果关税松动一些,那他们也可以更好地救助。

综合所有东西,前面我们说了,经济总有结构性问题和周期性问题,此时此刻结构性问题毫无疑问就是关税,美国到底想要一个强美元还是弱美元,到底要零关税还是零逆差是一个决定以后世界金融的问题。周期性问题在债务上限打开后更多看的是联储,而联储根据自己的职责,有两个要做的事情,鸽派降息与否和呵护流动性风险与否。后者应该是确认的。

所以如果我们把关税的谈判分成三类:和解、缓和、维持或者恶化来看。维持和恶化的可能性已经很低,因为换人了,换人是最大的政策变化。

和解和缓和的定义在于,追求零关税 + 强美元更像是和解,因为强美元就说明不追求后续的逆差缩小。还是追求一部分逆差缩减 + 弱美元更像是缓和,就是说不追求零逆差但还是寻求缩小逆差。

那么结合联储的看法,有五种情况:

1. 关税和解 + 联储鸽派 + 联储防范风险 =Risk On;

2. 关税和解 + 联储防风险 =Risk on 但存在不确定性;

3. 关税缓和 + 联储鸽派 + 联储防范风险 = 联储强行鸽派,可能性较小;

4. 关税缓和 + 联储防范风险 =Risk off 且 Fed Put 并没有生效;

5. 关税持续 + 联储更小心防范风险 =Risk off。

从一到五,是一个乐观到悲观的变化。

我自己觉得 4 的概率是最大的,1 的概率小一点点但它的赔率太好所以不能忽视,然后 2 的概率比 1 小一点点,其次是 3 和 5。

这会是一个不错的思考框架,但我觉得最重要的是两个事情:

1. 毫无疑问,华盛顿的思路在快速转变,从纳瓦罗去了贝森特,但我们不知道这个转向的程度和幅度,看起来它实际的步伐和他们声称的并不一致。这个转向对于金融市场的影响是巨大的,它到底走了多远实在是一个太关键而我们又只能看不能猜的事情。

2. 这第二个事情可能更重要,就像投资里面,你遇到逆风的时候,你会想,这到底是短期的回撤,还是逻辑已经打破。目前美国在关税上的退让,包括对中国产品可能的豁免,并不是他们意识到了中国在这场贸易战中不处于劣势,或者信息茧房被打破,而是他们发现自己的债券市场存在问题。换句话说,我感觉此时美国觉得自己遇到的只是一个短期的回撤,而实际情况可能恰恰并非如此。

本文来自微信公众号:培风客 (ID:peifengke),作者:Odysseus